- 导读:MarketWatch记者哈里森(Virginia Harrison)近日采访英美等国艺术品投资咨询公司负责人,他们建议个人应制定好预算和投资策略、致力于提高艺术修养,可通过艺术品基金介入艺术品投资,此外还可将藏品出租展览额外创收。

以下即哈里森采访文章摘译:

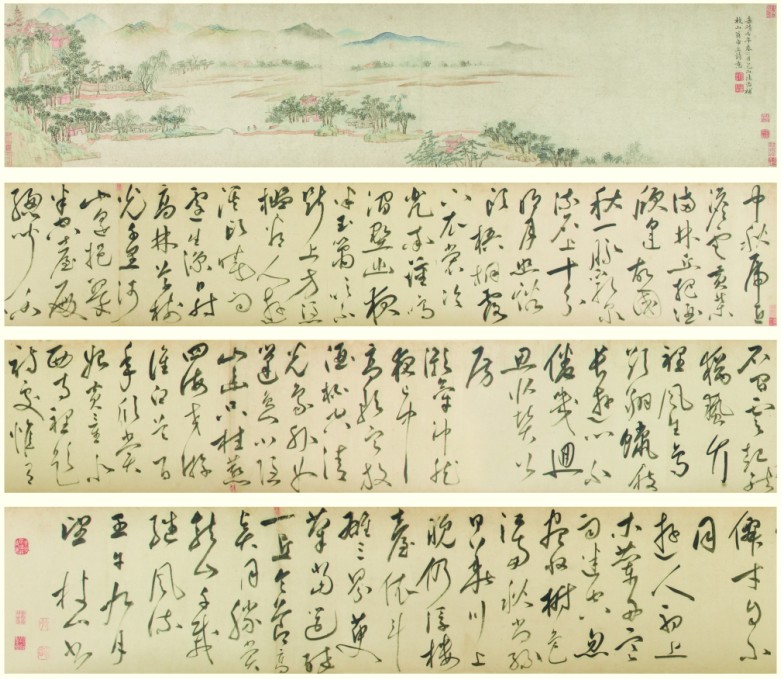

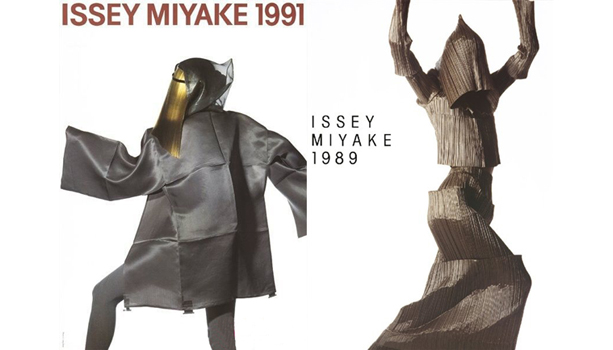

作为一种资产类别,艺术品的长期保值性世所公认。股市动荡和主权债务危机下投资者偏爱“硬资产”(hard asset),艺术品投资日益成为传统投资组合的拓展手段。

艺术品与其它资产的价格走势相关程度低,投资艺术品是独特的有效对冲战略。艺术品还能创造收入流,投资回报率可达8-20%。

不过这种所谓的“感情资产”(emotional asset)或“激情投资”(passion investment)并非人人都适合。以下是艺术品投资者须遵循的一些基本准则。

一、入市

对19世纪美国大师作品提供投资咨询的QMR Fine Art Consulting公司总裁拉西斯(Qeturah Rasyth)表示,多数艺术品投资者新手以2000-10000美元本钱起步。

“首先根据预算入手最著名艺术家的最好作品,”拉西斯说。通过购买新兴艺术家的作品也能浸淫艺术品投资市场,但风险较大。

澳大利亚艺术品投资咨询公司Art Equity顾问贝利(Alistair Bailey)表示:“投资者可以为1万澳元(10900美元)左右的投资级别作品制定投资逻辑和准则。不到1万澳元的艺术品投机性较高。”

贝利指出,“照单全收”是艺术品投资者普遍爱犯的错误:“艺术家的作品并非全都优秀。投资者须理解是什么造就了一副好作品。”

二、做一个有文化的买家

提高修养是把握艺术品投资主观因素的最佳办法。去感觉艺术品市场,找出吸引自己的地方。

“花时间逛画廊会得到回报。订好预算,然后去了解自己喜欢的艺术家,设法得到该艺术家可能最优秀的作品,”贝利表示。

贝利认为,今后投资当代艺术品将回报颇丰,其中印度和中国艺术品对投资者的吸引力越来越大,另外丹麦艺术家拉森(Morten Lassen)、澳大利亚奎尔蒂(Ben Quilty)和奈特(Jasper Knight)也值得关注。

艺术品经销商和艺术品顾问是投资者的好帮手。全球知名拍卖行佳士得(Christie)、苏富比(Sotheby)提供艺术教育课程。一旦艺术修养得到提高,投资者便须考察各个细分类别的表现。

“就像股市有各大行业板块一样,艺术品市场也有经典艺术、当代艺术之类的区别,不同类别在不同时期的表现不尽相同,”英国艺术品投资咨询公司Fine Art Wealth Management执行董事威列特(Randall Willette)表示。

三、预期回报

艺术品投资回报率因类别不同而各有差异。梅摩艺术品指数(Mei Moses All Art Index)是跟踪美术作品投资长期业绩的基准指标,去年该指数回报率为16.6%,标普500包括再投资股息回报率为15.1%。

QRM的拉西斯认为,投资者启动资金的回报率应达到25%。“搞艺术品投资应该每一笔交易都是挣钱的,不然就不算是强劲的投资,”拉西斯表示。此后艺术品每年应增殖10-20%不等。“新兴艺术品可能达不到这样高的收益,但“哈德逊河学校”(Hudson River School)画派的作品无疑可当此价钱,该派顶级画作平均售价40万美元。”

Art Equity的贝利表示:“沃霍尔(Andy Warhol)作品行情是市场信心的传统指标。他的画作卖得好,市场信心一般看涨。”今年5月沃霍尔的一副自画像在佳士得拍出3840万美元的价格,远远超过2000-3000万美元的市场预期。

贝利认为投资者可期望7-10年内获得平均8-10%的年收益率,不过艺术品市场变现慢的特点可能会使投资者遭受挫折:“那些一心想着挣钱的投资者容易受损,因为他们买卖的期限太短。”

四、考虑投资艺术品基金

参与艺术品市场不一定非要买卖艺术品。投资者可通过入股苏富比拍卖行获得对艺术品的敞口。此外还有众多艺术品基金,在艺术品收藏家和股民之间起桥梁作用。

艺术品基金经理人通常购买作品5到10年后再出售,投资者可借入作品作他用,不过到目前为止这类基金的成绩有好有坏。

Fine Art Fund Group是表现最突出的基金,旗下管理资产1亿美元,投资者基本投资额度为25万美元。据称该基金资产年收益率超过25%。Fine Art Wealth Management在13个国家提供40多种投资工具,公司发现募资是艺术品基金的关键挑战,不过新的筹资渠道正在涌现。

五、藏品额外创收

艺术品买家也许希望投资能发挥作用。澳大利亚Art Equity公司经营艺术品租赁,向公司出租个人藏品,为投资者创造收入流。“双方通常按照格式合同履行,投资者年均可获得5-7%的收入。”

云翔/编译

- 推荐关键字:艺术品投资

- 收藏此页 | 大 中 小 | 打印 | 关闭

- ·蔡康永:艺术品拍卖有很多“门槛”(图)

- 2011-09-05

- ·投资热不断升温 艺术品拍卖迈入亿元时代

- 2011-09-05

- ·拍卖现场是谁在举牌

- 2011-09-02

- ·中秋临近 酒价酒股双飞天

- 2011-09-02

- ·张大千收藏中心正向国内转移

- 2011-09-02

- ·另类投资不宜盲目跟风

- 2011-09-02